こんにちは!!

今回は、経理事務員でもある私が、あらゆる業界と職種に関わる大事な情報でもある「財務諸表」について読み方や概要を分かりやすく解説していきたいと思います!!

本の紹介になってしまうのですが、私が今回読んだ本は「株を買うなら最低限知っておきたい ファンダメンタル投資の教科書」という本を読んで覚えた事を、紹介します!

この本は主に財務諸表を理解するパートと、そこから得られるデータをもとに、会社が安定しているのか?成長していくのか?という事を理解するための方法で構成されています。

全てを伝えようとすると分からなくなってしまうので今回は、大まかな財務諸表の意味と読み方を解説(私なりの言葉で👍)していきたいと思います!!

こんな方にオススメ😁

- 簿記の資格が取りたい、もしくは勉強中の方!

- 経理事務として働いている方!

- ビジネスパーソンとして、レベルアップしたい方!

- 経営者として財務諸表をしっかりと理解したい方!

- これから株式投資を始める方!

この本は、株を買っていない人でも役立つ知識が満載です。現に私は株を買った事がないのですが、会社員やフリーランスとして働く方こそ読んでほしい一冊だと感じました!

現在、日商簿記の試験を控えているのですが、経理や会計に関する知識や専門用語が分かりやすく解説されているので、簿記の内容を覚えたい方や、お金に関する知識を身につけたい方にもオススメできる内容だと感じました。

こう言った難しそうな内容は、私自身も社会人になったばかりの頃は全く分かりませんでしたが、この本を読んでいく事で、覚える事が出来ました。経理一筋じゃない私だからこそ、「財務諸表は全く分からないし、聞いたこと無いよ!」😩

という方にも丁寧に説明します。✨

財務諸表と聞いただけで、情報をシャットアウトしたくなりますよね、、笑

漢字四文字で、とにかく難しそうなイメージがありますが、コツさえ覚えてしまえば会社の経営状況や業績などを理解できて、読むのが楽しくなってきます!!

社会人になると、どうしても経済や会社の業績など、真面目な話題について会話しないといけない場面も出てくると思います。そんな方でも興味を持って頂けると嬉しいです!!

それでは早速いきましょう!!

財務諸表とは!?

財務諸表は会社の持ち物(固定資産)や貯金額(現金や現金に変えられる小切手など)/その年度の売り上げや、それにかかった費用/会社のお金をどのように使って投資をしたか という事が書かれている表です。

大まかな説明するとこんな感じですが、さらに詳しく説明していきたいと思います!

財務諸表はそれぞれ

1.貸借対照表

2.損益計算書

3.キャッシュフロー計算書

この3つの表により構成されています。これらの表はあなたが勤めている会社やあなたの事業など、同じ様に当てはめて読み解く事が出来ます。

家計に当てはめる事も可能です!この読み方を覚えると、今までと違った視点でモノの見方や考え方ができるので、損はありません!!👍

転職する時も、上場企業の場合は公開されているので見ておくと将来性や成長性も知る事が出来ます!!それでは以上の3つを見ていきましょう!!

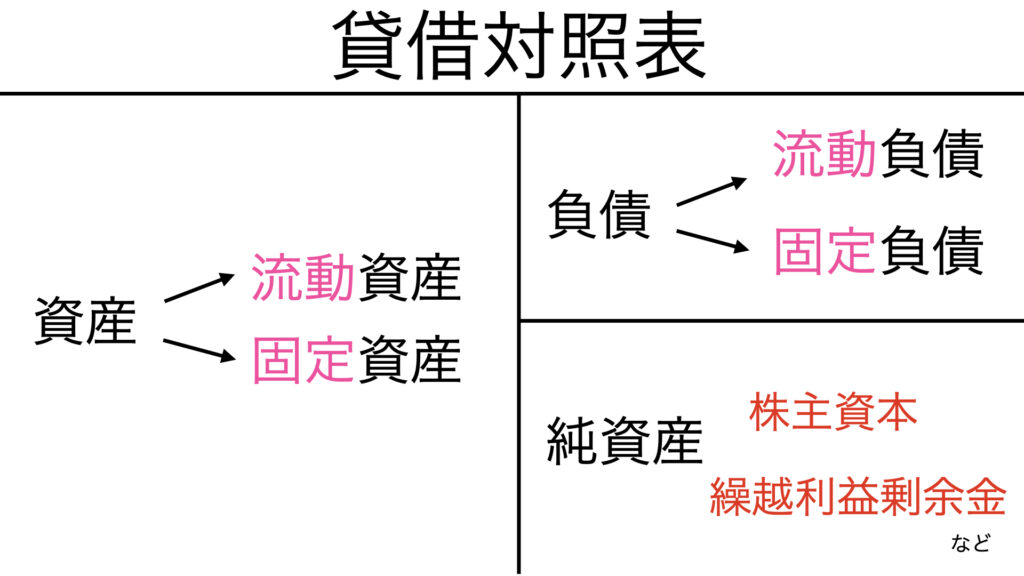

貸借対照表とは!?

これは会社の持ち物リストと呼ばれる事もある表です。会社の資産・負債・純資産について記しており、その会社が持っている財産と債務が表記されています。

負債と純資産を使ってどれだけの資産に変えているのかという事が分かります。

企業の資産、負債、純資産などを示す報告書とも言えます!!

貸借対照表の中で、企業がどのくらいの資金と純資産を保有しているのか、どのくらいの借入金を抱えているのかなどが把握できます。

『貸』と『借』という言葉は、「貸方」「借方」という仕訳帳の処理方法から来ています!!

簿記の勉強でも最初に疑問に思う事があると思います!!

貸借対照表は、自己資本比率など、企業の財務的な健全性を判断するための指標にもなります!!

個人単位で例えるなら、その人が持っている資産(土地や家、車など)はどれくらいで、

ローンなどの借金はどれくらいあるのか?

株などの投資額はどれくらい?

という事を表していると考えるとイメージしやすいです!こうやってみると、何だかリアルな話しになってきましたね😳

ここからは、1つ1つの用語を解説していきます!

貸借対照表:資産

現金や預金/売掛金(商品は売っているが後日、回収する予定の未入金の売上金)/在庫/土地や建物/工場で使われる機械装置/などが含まれます!

更に資産の中でも1年以内に現金化される資産を流動資産/1年以内に現金化されない資産を固定資産と分類します!!

貸借対照表:負債

これは会社が返さなかればならない債務を表しています。銀行からの借入金/社債/買掛金(商品は受け取っているが、その代金を支払っていないもの。期日までに支払うべき購入代金の事。)これらを負債と呼びます。

先程もそうでしたが、ここでも「流動」という言葉が出てきます。意味は同じで1年以内に支払いをするのか、しないのか!?という事が条件となります。

1年以内に返済する負債を流動負債/1年以内に返済する予定はない負債を固定負債と分類します!!

※1年以内に現金化するかどうか、1年以内に返済するかしないか、という基準をワンイヤー・ルール(一年基準)と呼びます!簿記の用語も、これを覚えておくとすんなり知識が入ってきます。💡

貸借対照表:純資産

言葉が資産と似ていて分かりづらく感じる事がありますが、明確に違いがあります。純資産とは主に株主資本(会社を設立する時に集めたお金や、毎年の会社の利益を積み上げて貯めておくお金など)を表しています。資産や負債に属さないジャンルです。

株主資本 株主が所有している資本

利益剰余金 毎年の利益を積み立てた金額→この金額が多いほど経営が安定しており資金力があると言える。

余談

債権(さいけん)と債務(さいむ)という言葉が分かりづらく思った事はありませんか!?簡単に覚えられる方法があります。

それは、負債を返さなければいけない義務=債務(さいむ)

負債を受け取る事ができる権利=債権(さいけん)

このように覚えると楽ですよ!!✨

余談を挟みましたが、続いて損益計算書の説明に移っていきます!

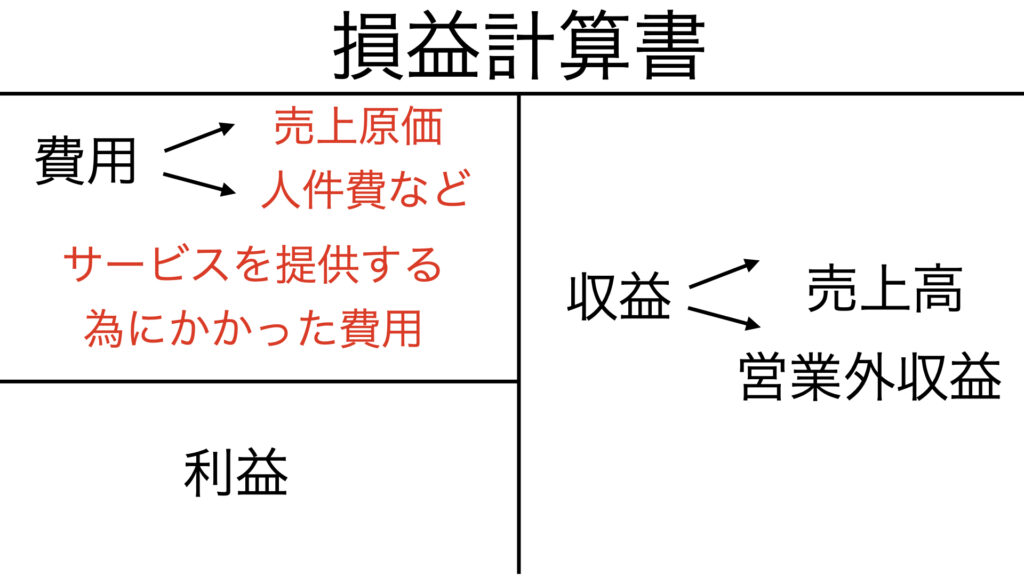

損益計算書とは!?

ある一定の期間(殆どの企業は年度)にどれだけの売上をあげて、それに対しての費用はどれだけ使ったのか、そして最終的にいくらの利益を出す事が出来ているのか!?という内容を表しています。

損益計算書は、企業の売上高、営業利益、経常利益、最終利益などを示す報告書です。(^^)v

この中で、営業利益や最終利益などの数字から、企業がどのくらい収益を上げ、利益があったかを判断することができます!!

また、損益計算書には、収益や費用の内訳など、企業の事業内容・業界動向などが読み取れる情報も含まれています。

個人単位で例えるなら、その人の年収と毎月、毎年の生活費でしょうか!💡

収益(商品や製品の売上高や受取利息や受取配当金も含まれます。)/費用(サービスや製品を生み出すために要した支出や売る為にかかった様々な経費を指す。)/利益(収益ー費用)大きくこの3つに分類されています!

よく、収益(売上高)と利益が混同されがちですが、収益(売上高、売上)は費用を差し引く前段階で会社が計上している金額です。

利益が最終的に会社に残る金額を指しています。

これも個人単位で例えるなら、

収益=額面年収

利益=手取り年収もしくは、最終的に貯金にまわしている金額

このように覚えると分かりやすいかも知れません!!笑

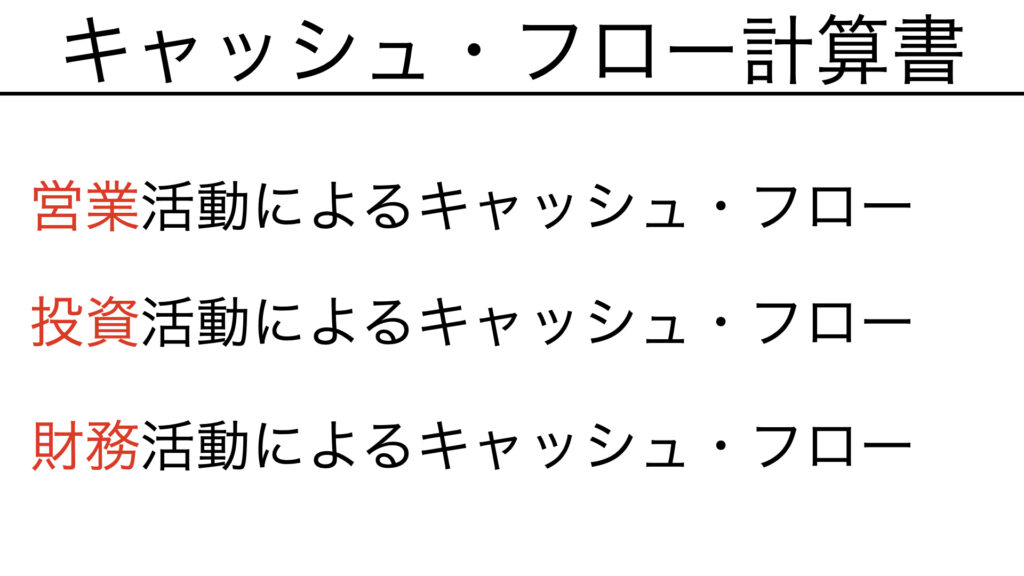

キャッシュ・フロー計算書とは!?

キャッシュ(お金)・フロー(流れ) 名前の通り、お金の流れを表しています。これも一定期間のキャッシュ(お金:現金や現金同等物)の増減とそれに関わる要因、理由を示している表です!

具体的には、現金収入(インフロー)と現金支出(アウトフロー)を一定期間で振り返り、その正味の現金増減額を示します!!

キャッシュフロー計算書は、将来の投資や経営のために必要な現金残高を判断する上で、非常に重要な指標となります。

何故お金の流れだけ個別に表でまとめているのでしょうか!?

「これまでに紹介した、損益計算書や貸借対照表を読み解けば問題ないのでは!?」

と思う方もいると思います。それでも、キャッシュ・フロー計算書にまとめるのは、現金がそれだけ重要だからです!

常に現金を支払える状況にしておかないと会社は倒産してしまいます。

利益は計上できていても、その入金が間に合わず、手元に現金が残らない状態で、支払日が来てしまうと会社は倒産してしまいます💦

これを黒字倒産(利益はあるが、現金化できておらず、手元のお金が尽きてしまう現象)と呼びます。

この様なリスクを回避するために、現金がどれだけ残っていて、増えた要因・減った要因それぞれを把握して現金をきちんと管理しようという事で、キャッシュ・フロー計算書を作成します!

このキャッシュ・フロー計算書は大きく分けて営業活動によるキャッシュフロー/投資活動によるキャッシュフロー/財務活動によるキャッシュフロー/ この3つに分類されています。この3つについても解説していきます。

営業活動によるキャッシュフロー

これは、営業活動(本業)などの事業の柱によってどれだけ獲得出来たかを示しています。営業利益がこれに当たります。営業活動によるキャッシュフローはプラスの金額が多ければ多い程、良いとされていて、逆にマイナスになっていると本業での利益が出ていないという事になります。

損益計算書で利益が出ていても、本業以外の売買で利益が出ており、本業で稼げていない場合は、その会社は要注意です!!

投資活動によるキャッシュフロー

設備投資(会社の利益や生産性を上げるための固定資産購入やそれに付随する、設備を導入する投資)や関連企業などの株式の取得に使ったお金の増減を表しています!一般的には将来の利益に向けての投資活動となるので、マイナスになる事が多いです。この項目に関しては例年よりも大幅なマイナスでない限り、正常と言えるでしょう!

プラスになる場合は、固定資産など何らかの設備や建物を売却するとプラスになる事があるので、そこもチェックが必要です。☺️

財務活動によるキャッシュフロー

これは借入金や社債発行、増資、配当金の支払いなどの活動によって増減する、お金の流れです。この項目に関しては、大きくプラスになった場合は要因を確認する必要があります。

プラスになる時は、銀行からの借入金や社債を発行した時に、借金をして、その時に受け取る金額が入ってくるのでプラスになります。事業や利益拡大の為ならいいのですが、

営業キャッシュフローがマイナスの時に、投資活動によるキャッシュフローが大きくプラスという事が起きると→本業では赤字だが、銀行や社債購入者からお金を借りて、何とかしようとしている場合が考えられるからです!!

本業では不調だが、借金が増加すると、借入金を返しにくい状況になり返済が滞る事も考えられます。

利益が上がり、設備投資をするための財務活動が結果的にプラスになっている時は良いのですが、先程の例は注意が必要となります。覚えておきましょう!!

逆に減っている場合は、借入金の返済や社債の返済などが挙げられます。マイナスになってもきちんと内容を把握していれば問題ありません!

まとめ

いかがだったでしょうか!?

財務諸表という聞き慣れない言葉が、身近で自分の生活にも関係していると感じてもらえたでしょうか!?会社員の方でも、フリーランスの方でも、大きく関わっている内容だと思います。

私自身も、この本を読む前までは、分かりづらく取っ付きにくい言葉で、日商簿記に出てくる問題として捉えていましたが読み進めていくうちに、働く上で知っておくと、役立つ内容でありレベルアップに繋がると強く思いました!!

自分が担当している仕事も、財務諸表の中のどこかに、数字として必ず計上されています。そういう目線で考えると日々の働き方、取り組み方も変わるかも知れませんね!!

この本で覚えた知識は、他にも沢山あるので今後も紹介していきたいと思います!

また、今回の本に限らず会計や経営に関わる内容、日商簿記の内容はマネーリテラシー(お金の知識を生活に活かす力)を高めます!そういった情報を発信して私だけでなく、皆さんと一緒に高め合っていければと思います!!

これからも宜しくお願いします!

それでは、良い1日を!!😁

「 当サイト 経営者になる!経理事務員の会計&簿記 独学ブログ ]は、Amazon.co.jpを宣伝しリンクすることによってサイトが紹介料を獲得できる手段を提供することを目的に設定されたアフィリエイトプログラムである、Amazonアソシエイト・プログラムの参加者です。

コメント